作者|莫凌水

导读:7月16日国家碳排放权交易市场正式上线交易,这意味着期待已久的国家碳市场从构建阶段进入到实质性的真金白银交易阶段。中国经历了近10年的试点时期,终于迎来了全国统一碳市场。国家碳市场交易正式启动无论是对中国还是全球都是一个重大利好消息,这给十年来萎靡不振的全球碳市场带来了新的希望。中国碳市场覆盖40亿吨二氧化碳排放规模,隐含着数千亿元的配额总市值,这样的体量给市场投资者带来了无限的遐想空间,就此而言,当前中国是不是全球最大的碳市场?距离全球最大的碳市场还有多少差距?成为全球最大的碳市场需要做什么?笔者从市场交易的角度,将中国碳市场与欧盟碳市场进行比较和分析,由此来回答这几个问题。

中国碳市场是覆盖排放规模最大的市场

中国碳市场于2021年7月16日正式启动交易,成为全球覆盖碳排放规模最大的碳市场,其市场设计的主要特征是:

覆盖行业和规模:目前中国碳市场覆盖发电行业控排企业2162家,控排企业的年排放量超过40亿吨二氧化碳,这个规模已远远超过欧盟碳市场覆盖的排放量(2019年约为19亿吨二氧化碳),成为全球“覆盖碳排放量”最大的碳市场。未来中国将逐步纳入石化、化工、建材、钢铁、有色金属、造纸、民航7个高耗能行业。一旦这些行业纳入,中国碳市场覆盖的碳排放量将达到70亿吨左右。就碳市场覆盖的排放规模而言,中国碳市场将成为全球碳市场中的巨无霸。

配额总量:目前中国碳市场并没有事先设定一个目标总量,然后按总量分配配额给监管的重点排放单位。配额总量是事后决定,即以控排企业 2019-2020 年的实际产出量以及确定的碳排放基准值核定各控排企业的配额数量,然后将所核定的配额数加总形成全国碳市场的配额总量。

配额分配及清缴:2019-2020 年配额全部免费分配,按控排企业 2019-2020 年的实际产出量以及所确定的分配方法及碳排放基准值进行分配。 在配额清缴过程中设定配额履约缺口上限,该上限值等于控排企业经核查排放量的20%,即当控排企业配额缺口量占其经核查排放量的比例超过20%时,其配额清缴义务最高为该企业获得的免费配额量加20%的经核查排放量。由此看来配额的清缴义务较为宽松,即使控排企业配额缺口量占其经核查排放量比例超出20%,他们最多也只需要清缴经核查排放量的20%,这也意味着控排企业对配额的需求也有上限。

交易和市场监管:目前中国碳市场只允许在控排企业之间开展配额现货交易。交易的主体为控排企业,交易的产品为配额现货。监管主体是生态环境部,依据《碳排放权交易管理规则(试行)》对市场交易主体和交易行为进行监管。

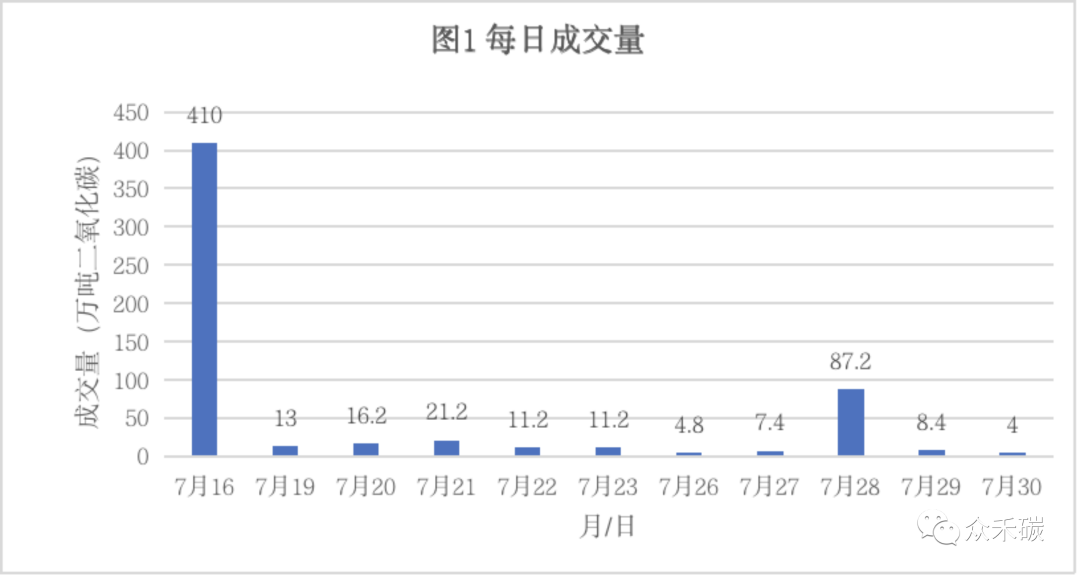

交易情况:2021年7月16日,全国碳排放权交易在上海环境能源交易所正式启动。启动当日开盘价48元/吨二氧化碳,收盘价51.23元/吨二氧化碳,涨幅6.7%, 全国碳市场碳排放配额(CEA)挂牌协议当日成交量410.4万吨二氧化碳,成交额达2.1亿元,实现首日开门红。除了第一天成交量超过百万吨二氧化碳,第二周开始,每天成交量回落到十万吨级(11.2-21.2万吨二氧化碳/天)。从第三周,除了28日出现大宗协议成交 80万吨,其余时间成交量回落到万吨级(见图1),交易价格在51-57元/吨二氧化碳,这反映了市场需求疲软,交易活跃度下降。

数据来源:上海环境能源交易所

数据来源:上海环境能源交易所

基于覆盖的碳排放总量,中国具备成为未来全球最大碳市场的条件之一,但并不意味着就能成为最大的碳交易市场。既然是市场,终究是以交易量和交易额论英雄。如果交易量小,那么碳市场所能发挥的作用非常有限,交易成本也高。

我们看看碳交易试点过去8年来的交易情况。7个试点省市碳市场从2013年6月先后开始运行,试点碳市场覆盖了电力、钢铁、水泥等20多个行业近3000家控排企业,共12亿吨二氧化碳的排放规模。试点碳市场的总量形成和配额分配方式与现有的国家碳市场类似,同样也只允许现货交易。 从2013年到2021年的八年时间里,试点省市碳市场累计配额成交量4.8亿吨二氧化碳,成交额约114亿元,其平均每年的成交量占配额总量的5%(交易量占配额总量的10%)。如果中国碳交易市场的交易量按配额总量的10%、碳价按每吨50元估算,那么年交易量约为4亿吨二氧化碳,交易额约为200亿元人民币(相当于26亿欧元)。

当前全球最大的碳市场欧盟配额交易市场覆盖的排放规模2019年为18.9亿吨二氧化碳,其交易量为67.8亿吨二氧化碳,交易额为1690亿欧元,分别占同期全球碳市场的78%和87%,其配额交易量是配额总量的3.59倍。2020年,EU ETS碳配额交易量达81亿吨二氧化碳,是配额总量的4倍多,占全球碳交易总量约90%,交易额达到2010亿欧元。中国碳市场虽然覆盖的碳排放规模是欧盟的2倍之多,如果配额交易量按配额总量的10%,碳配额价格按50元/吨二氧化碳计算,那么其交易量和交易额分别只是欧盟碳市场的5%和1.3%。由此看来,中国与全球最大的欧盟碳市场相差甚远。如此低的交易量不利于碳减排的价值发现,也不利于调动社会各界参与碳减排的积极性。

要成为全球最大的碳市场,中国至少要在交易量或交易额上超过欧盟。那么我们分析一下欧盟碳市场的交易量和交易额高的原因,中国要如何做才能超过欧盟碳市场。自 2005 年开始运行以来,欧盟碳市场配额交易量和交易额大幅增长,其配额交易量最高时是配额总量的4倍。图2 显示从2005年至2019年历年配额、交易量占配额比例、交易额的情况。数据来源:根据以下资料整理:(1)Thomson Reuters:CARBON MARKET YEAR IN REVIEW 2009-2019,(2)EUROPEAN COMMISSION(2020):Report on the functioning of the European carbon market, EUROPEAN COMMISSION, Brussels, 16.1.2020 COM(2019)557 final/2; (3) EU ETS Handbook欧盟碳市场交易量和交易额高与配额的属性定位、市场参与者和交易品种的多元化有很大关系。欧盟碳排放交易系统(EU ETS)一直是欧盟气候变化政策的重要基石。从运行开始,欧盟就将碳配额衍生品交易纳入金融法规监管的范围。随着欧洲碳市场交易量大幅增长和市场交易复杂性增加,自 2018 年 1 月起,修订后的金融工具市场指令 (MiFID2) 将碳排放配额归类为可交易的金融工具。金融工具市场规则 (MiFID2/MiFIR) 和市场滥用规则 (MAR/CSMAD) 均适用于碳排放配额现货及其衍生品交易,包括EU ETS 认可的其他配额,例如瑞士 ETS 发放的配额。欧盟碳市场受到严格和成熟的监管制度地监督,这些制度按照适用于欧盟金融市场的制度设计。欧盟的监管制度为成熟、透明、活跃的碳市场提供了必要的法律基础,同时确保了市场的稳定性和完整性。每个欧盟成员国都任命一个国家主管部门来确保其金融市场的正常运作, 由这些主管金融市场监督的国家主管部门同时也负责监管碳市场,包括碳配额拍卖市场和二级市场。在欧盟层面,碳市场由欧洲证券和市场管理局 (ESMA) 协调监管。由于欧盟排放交易体系(EU ETS)是一个以市场为基础,旨在减少温室气体排放的体系,欧盟碳市场上的主要交易商是在欧盟排放交易体系下承担减排义务的能源类企业和工业类企业(控排企业)。 为了保证市场流动性,欧盟允许银行和投资公司等金融中介机构也参与市场交易,他们通常也代表较小的控排企业进行交易。2005年开始运行,EU ETS允许配额以“现货”合同的形式交易,也可以衍生合同(包括期货、远期、期权)的形式交易。碳排放配额交易的最大份额是衍生品,碳排放配额衍生品是以碳排放配额为标的金融合同,它们为控排企业在管理碳配额价格和风险方面提供了灵活性。同时,碳期货、碳远期、碳指数、掉期、互换、价差等金融衍生品可以发现市场对基础资产交易价格的预期,降低碳价的波动,也可以为碳现货定价提供基础,提高市场流动性。2015年,EU ETS 市场期货成交量曾超出现货成交量30倍。欧盟碳市场上的金融衍生品交易吸引了金融机构和其他投资者参与,充分发挥了碳市场在汇聚金融资源的功能。EU ETS的交易中心主要包括欧洲能源交易所(EEX)和洲际交易所(ICE)。EEX成立于2002年,是欧洲最主要的能源交易所,是EU ETS配额唯一的拍卖平台,承担100%的EU ETS拍卖量,除此之外还提供电力、天然气以及货运、农产品等的合约交易服务。ICE是美国第二大期货交易所,于2010年收购了欧洲气候交易所(European Climate Exchange,ECX),而ECX原本是全球最活跃的碳期货交易市场。此外,欧盟的其它拍卖平台、二级市场交易场所、以及清算所和结算系统等为碳市场提供了必要的服务和基础设施,为大量地配额交易顺利进行提供了保障。(二) 碳金融衍生品的纳入和金融机构的参与是否会带来价格的波动与投机行为欧盟认为金融机构的参与欧洲碳市场并不会导致碳价格波动和无序, EU ETS 下碳价的波动反映了受市场基本面驱动的供需平衡,没有证据表明投资者的多元化和配额衍生品交易的纳入与碳价格波动之间存在任何关联。事实上欧盟碳市场配额价格的波动更多与市场配额供需变化和市场政策变化有很大的关系。欧盟碳市场第一阶段(试点阶段2005-2007年),在缺乏可靠排放数据的情况下,其总量是根据估计值设定的,最后发放的配额总量超过了实际排放量(约1.85%)。由于供过于求,加上第一阶段富余的配额不能留存到第二阶段使用,导致配额价格在2007年底几乎归零。在欧盟碳市场的第二阶段(2008-2012),每年的配额总量约为20.8亿吨二氧化碳,除此之外,欧盟允许其监管的排放企业从国际碳市场的清洁发展机(CDM)和联合履约机制(JI)购买总量不超过14亿吨的碳信用(CER和ERU)来抵消其排放,大约是整个配额总量的13.4%.。这就是说实际上欧盟每年的配额总量加上碳信用总共约23.6亿吨二氧化碳。由于2008 年经济危机导致排放量减少,加上欧盟的能源效率指令和可再生能源指令实施效果超出预期,这些因素的综合影响使欧盟的减排量超过预期,这导致了配额和碳信用的大量过剩。到第二阶段末(2012年),过剩配额总量和碳信用达到了21.3亿吨二氧化碳,这给整个第二阶段碳价带来了沉重压力,配额价格一直往下走(见图3)。由于第二阶段的配额可以储存到第三阶段(2013-2020)使用,从第三阶段开始,欧盟碳市场的配额一直处于过剩状态,这导致配额平均价格一直徘徊到4-8欧元之间,这段时间的交易量也是处在下降的通道(见图3)。直到2018年欧盟决定从2019年开始启动市场稳定储备机制(Market Stability Reserve),配额平均价格从2018年开始回升到17欧元,2019年回到25欧元,今年的最高价格达到了历史最高点,超过57欧元。数据来源:根以下资料整理(1)European Commission(2020):Report on the functioning of the European carbon market, EUROPEAN COMMISSION, Brussels, 16.1.2020 COM(2019)557 final/2;(2)Thomson Reuters:CARBON MARKET YEAR IN REVIEW 2008-2019欧盟认为金融机构是碳市场的必要组成部分。金融机构可以通过实时从市场终端用户(EU ETS控排企业)购买或出售碳配额或碳信用来填补供需空白。金融机构参与者还可以通过收集发布市场信息来增强碳价格发现过程。金融机构的这种主导地位并没有影响EU ETS中控排企业的合规履约。此外,金融法规为现货和衍生品市场提供了更安全、更可靠的交易环境。从欧盟碳市场的经验和教训看,中国要在交易规模上超过欧盟,同时又要保持碳市场的繁荣和交易的公平性,需要从以下几方面完善现有的碳市场功能:第一,自上而下设定一个严格的总量。配额总量影响市场的供给,是影响交易量和交易额的一个重要因素。中国目前的碳市场并没有总量控制,同时配额清缴也设定得颇为宽松。欧盟的教训也证明了总量宽松是引起碳价强烈波动的主要原因。只有设定一个严格的总量,才能保持配额的稀缺性并带来市场需求,这是维持碳价的前提条件,也是发挥碳市场在约束碳排放和激励碳减排的作用,使碳市场更好的服务“30/60”目标。第二,明确碳资产的金融属性并引入多元化的交易主体。确定碳配额的金融属性,才能更好的设计多元化的碳配额交易产品,吸引更多的金融投资者参与交易。金融机构的参与可以活跃碳交易市场,增加流动性和交易量,也推动了碳金融产品的设计和碳金融服务的发展。第三,同步推进碳期货与碳现货市场。中国要成为最大的碳交易市场,至少配额的交易量是配额总量的2倍以上,相当于80亿吨二氧化碳,约等于欧盟碳市场2020年配额的交易量。如果要达到这个交易量,就必须尽快启动碳期货市场。碳现货市场可以服务于减排企业以履约为目的的交易;碳期货市场中的远期、期货、期权等衍生品可以为控排企业提供对冲价格风险,提供套期保值的工具,增加市场的流动性,吸引更多的金融机构和机构投资者参与碳市场的交易,使碳市场成为减排企业融资的金融市场,两者并不矛盾。碳期货是碳市场不可缺的部分,碳期货和碳现货市场同时运营才能发挥碳市场实现减少碳排放和汇聚金融资源的两大功能,更好地助力实现“30 /60”目标。第四,将碳期货市场纳入金融市场的监管范围。欧盟碳市场的经验证明只要对碳市场的监管到位就不会引起投机带来的价格波动,不会影响控排企业的履约活动。将成熟的金融市场规则用于监管碳市场交易可以将高诚信标准适用于所有市场参与者,避免市场操纵。需要在现有的金融法规基础上补充对碳金融产品交易的监管内容,一是明确碳配额和碳减排信用的金融属性,将其纳入金融工具的监管体系。二是明确监管的对象是以投资为目的碳金融衍生品交易主体和交易活动。最后,需要加强各部门在碳排放交易市场体系中的分工与协作。碳排放交易实质上是由碳市场构建和碳市场交易两个部分构成,前者是以减排为目的,后者主要是通过交易进行成本、风险和收益管理。碳排放交易由一级市场(指配额发行市场)和二级市场(交易市场)组成。 在这个过程中,需要发挥环境主管部门和金融主管部门在碳排放交易体系不同环节和不同市场的监管作用。环境主管部门承担碳市场构建和控排企业减排活动的监管,包括市场配额的总量确定、配额分配、碳排放监测、核算及报告(MRV)、注册登记、企业履约、减排监控、和控排企业以履约为目的现货交易活动。金融监管部门负责碳市场交易规则的制定、监管非控排企业(各类交易主体)以投资为目的交易活动(例金融衍生产品交易)的监管、碳金融产品和服务的开发。同时环境主管部门和金融监管机构应加强配额发行市场和交易市场的衔接。(作者为亚洲开发银行绿色与低碳发展顾问、人大重阳金融研究院客座研究员、创绿研究院高级顾问。)